Доли игроков, тенденции и перспективы развития технологических решений для отелей

В России составлен первый рейтинг технологических компаний, работающих в индустрии гостеприимства, который позволяет понять, кто есть кто в сегменте HotelTech-решений, определить размер рынка и его динамику. Его авторы — основатель сообщества Travel Startups, руководитель комиссии по стартапам РСТ Леонид Пустов совместно с независимым экспертом Яковом Адамовым при поддержке Российского союза туриндустрии. Profi. Travel выступил медиапартнером проекта и на эксклюзивных правах публикует их аналитическую статью, в которой впервые раскрываются многие ранее неизвестные детали рынка HotelTech.

Рейтинг можно посмотреть здесь

ТОП20 HotelTech-компаний по выручке 2024 г.

| Название компании | Категория | Выручка 2024, тыс руб | Динамика Выручки | |

| 1 | TravelLine | Системы управления отелем, Бронирование и дистрибуция | 4 891 020 | 27,59% |

| 2 | HRS «Гостиничные и ресторанные системы» | Системы управления отелем | 1 105 057 | 16,80% |

| 3 | Bnovo | Системы управления отелем, Бронирование и дистрибуция | 418 088 | 15,88% |

| 4 | Hoteza (Smarteq)* | Умные технологии для отелей, Гостевой опыт и лояльность | 272 659 | 29,08% |

| 5 | Realty Calendar | Бронирование и дистрибуция | 219 970 | 36,17% |

| 6 | ККС* | Гостевой опыт и лояльность | 208 698 | 3,68% |

| 7 | Libra Hospitality | Системы управления отелем | 131 574 | 12,98% |

| 8 | GetLoyalty** | Гостевой опыт и лояльность | 108 076 | 10,49% |

| 9 | ServiceBook* | Гостевой опыт и лояльность | 103 034 | 24,73% |

| 10 | 1C Отель | Системы управления отелем | 89 259 | 12,51% |

| 11 | Бронируй Онлайн | Бронирование и дистрибуция | 49 183 | 61,03% |

| 12 | Shelter / Frontdesk 24 | Системы управления отелем | 48 978 | 25,82% |

| 13 | Скала ЕПГУ | Другое (Миграционный учет) | 47 693 | 28,83% |

| 14 | Aiso** | Гостевой опыт и лояльность | 39 880 | — |

| 15 | Proptech Solutions | Гостевой опыт и лояльность, Умные технологии для отелей, Операции и персонал, Инструменты анализа рынка | 38 606 | 52,49% |

| 16 | Хотбот | Гостевой опыт и лояльность | 38 005 | 61,49% |

| 17 | Эделинк | Системы управления отелем | 36 520 | 6,95% |

| 18 | Finoko | Другое (Финансы и учет) | 36 094 | 12,12% |

| 19 | TeamJet | Гостевой опыт и лояльность | 36 014 | 122,12% |

| 20 | Hotel Advisors | Инструменты анализа рынка | 34 650 | 55,05% |

Примечания:

Источники данных: nalog.ru, сервис Контур. Фокус; * включает выручку от продажи оборудования; ** включает выручку от продуктов для других индустрий

ЗАКРЫТЬ

Структура рынка и ключевые игроки

Российский рынок технологических решений для гостиничного бизнеса (HotelTech) включает несколько основных сегментов: системы управления отелем (PMS), системы бронирования и дистрибуции, сервисы гостевого опыта и лояльности, «умные» гостиничные технологии (IoT для отелей), инструменты управления доходами (RMS), аналитические системы и прочие нишевые решения.

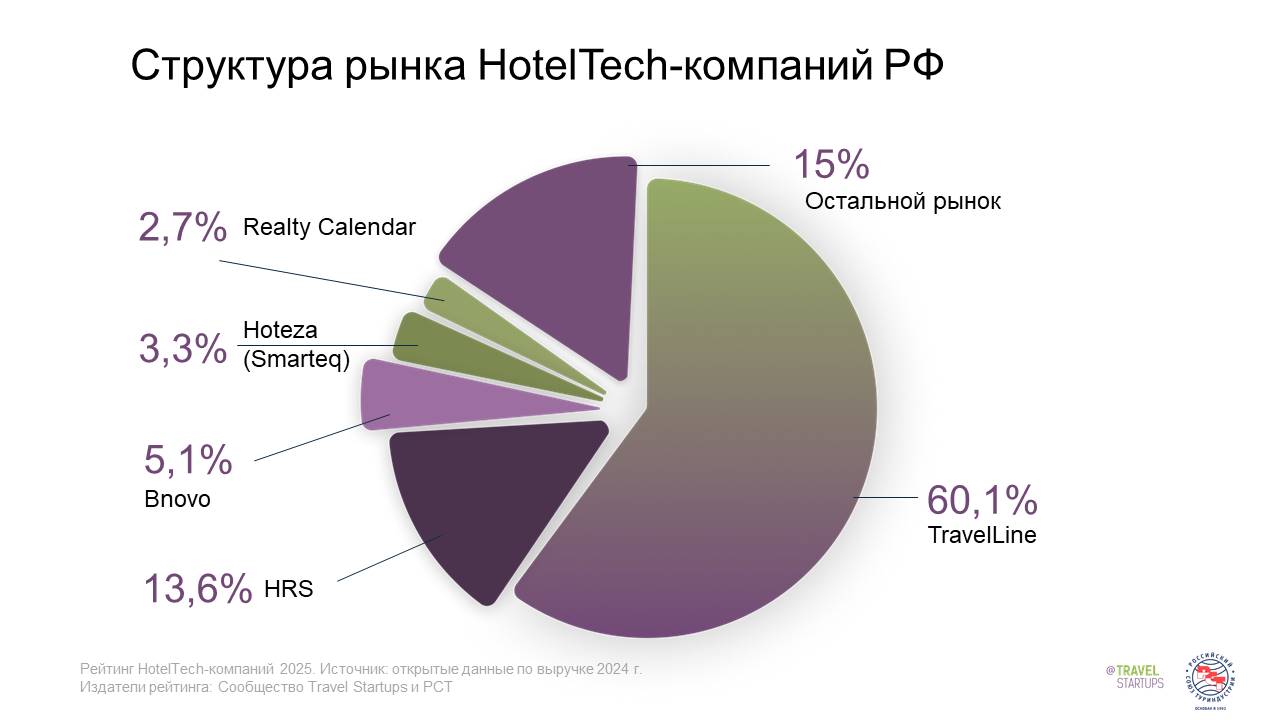

Лидирующие позиции по выручке занимают компании, предлагающие комплексные облачные PMS и решения для онлайн-бронирования. Абсолютным лидером рынка является компания TravelLine, предоставляющая облачную PMS, модуль-систему создания сайтов и онлайн-бронирования и менеджер-каналов: ее выручка в 2024 году составила 4,89 млрд руб (рост на 28% за год). Это более чем в четыре раза выше оборота ближайшего конкурента или 60% всего рынка по выручке.

Второе место по масштабу занимает HRS («Гостиничные и ресторанные системы»), исторически известная как поставщик PMS и ПО для крупных отелей; ее выручка в 2024 году — порядка 1,10 млрд руб. (рост на 17% за год).

Далее с заметным отрывом следуют: Bnovo (облачная PMS и менеджер-каналов, 0,42 млрд руб.), Hoteza (умные технологии для отелей, 0,27 млрд руб.), Realty Calendar (сервис управления онлайн-бронированием апартаментов, 0,22 млрд руб.), ККС Системы (киоски самостоятельного заселения, 0,21 млрд) и др.

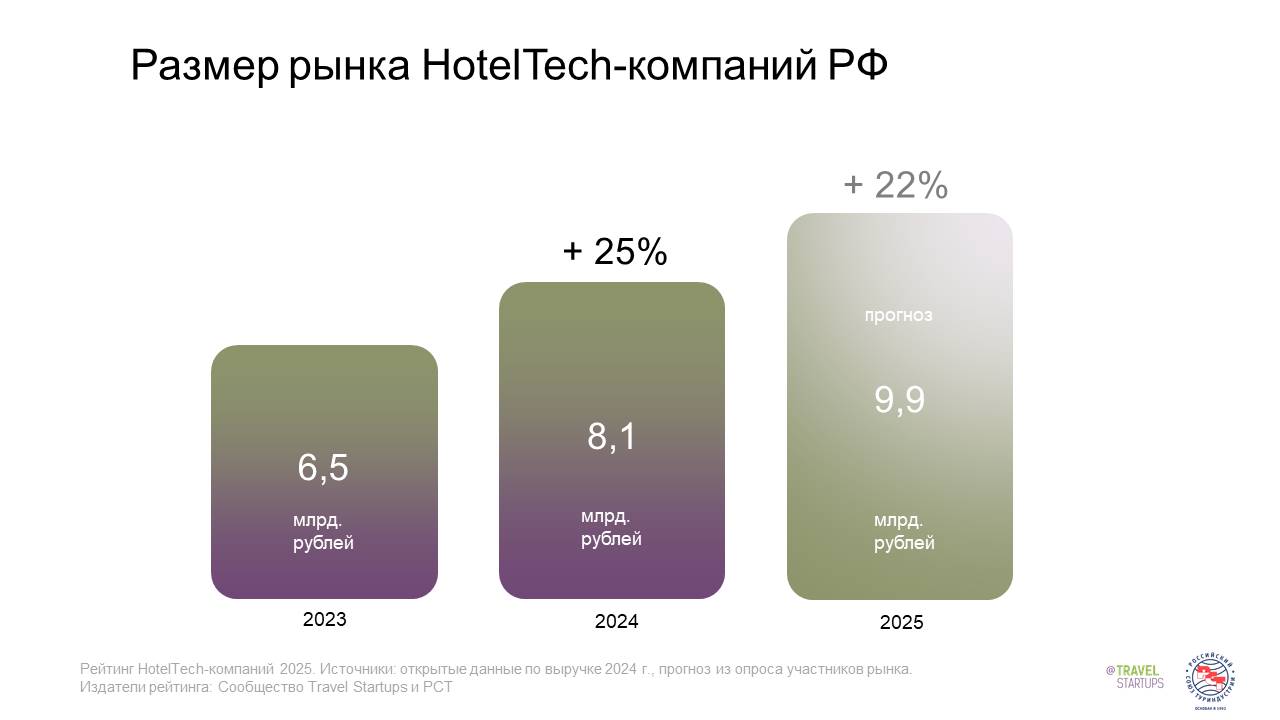

Таким образом, структура рынка очень концентрированная — на долю двух крупнейших игроков (TravelLine и HRS) приходится примерно ¾ совокупной выручки отрасли. Общий объем рынка (суммарная выручка ведущих 50+ компаний) в 2024 году оценивается примерно в 8,1 млрд руб., что на ~25–26% выше уровня 2023 года (около 6,4 млрд руб.), согласно данным отраслевого рейтинга.

Теперь рассмотрим категорийную структуру рынка.

Доли рынка по категориям можно посмотреть здесь

Доля рынка и динамика в разрезе категорий по выручке TravelTech-компаний за 2024 г.

| Категория | Доля категории в объеме рынка* | Рост категории* |

| Бронирование и дистрибуция | 69% | 28% |

| Системы управления отелем | 18% | 17% |

| Гостевой опыт и лояльность, умные технологии для отелей, операции и персонал, инструменты анализа рынка, управление доходами | 12% | 28% |

| Другое | 1% | 16% |

Примечание: * выручка компаний, имеющих продукты в нескольких категориях, была полностью отнесена к категории основного продукта в связи с невозможностью выделить выручку от разных продуктов.

ЗАКРЫТЬ

Основной вклад в выручку дают решения для управления отелями и дистрибуции номеров. TravelLine и Bnovo работают сразу в двух сегментах (PMS + дистрибуция), обеспечивая отелям единые платформы для управления номерным фондом, онлайн-продажами и интеграции с OTA. В сегменте PMS также присутствуют Libra Hospitality (разработчик/дистрибьютор ПО для крупных гостиниц, выручка 0,13 млрд) и 1С-Отель (0,09 млрд руб.), однако их доля невелика.

В категории бронирование и менеджеры-каналов после TravelLine и Bnovo выделяется Realty Calendar, специализирующийся на аренде апартаментов посуточно.

Сегмент гостевого опыта и лояльности пока относительно небольшой: здесь можно отметить такие компании, как GetLoyalty (платформы лояльности, 0,11 млрд) и ServiceBook (сервисы для обслуживания гостей, 0,10 млрд).

Направление «умных» гостиничных технологий включает системы интерактивного ТВ, электронные замки, голосовые ассистенты и пр. — ярким примером является Hoteza (Smarteq), предлагающая интерактивное TV и digital signage для гостиниц (выручка 272 млн руб в 2024 г., рост 29%).

Кроме того, присутствуют нишевые решения: миграционного учета, операционные и бэк-офисные системы для отелей и аналитические инструменты.

В целом наиболее востребованными остаются решения в области управления отелями (PMS) и дистрибуции — именно они обеспечивают базовую цифровизацию гостиниц и генерируют львиную долю доходов отрасли.

Динамика рынка

В 2023—2024 гг. российский HotelTech-рынок продемонстрировал ускоренный рост: плюс 25% совокупно за год, с 6,4 до 8,1 млрд руб. Это произошло на фоне восстановления туриндустрии после пандемии, а также в результате импортозамещения западных IT-решений.

При этом важно, что игрок, который оказался в лидерах рейтинга, продемонстрировал более заметный рост, чем по рынку в целом. Речь идет о компании TravelLine, чья выручка увеличилась с 3,83 млрд руб. в 2023 г. до 4,89 млрд руб. в 2024-м, то есть на 28%. Таким образом, можно говорить о консолидации спроса. Впрочем, стоит добавить, что многие небольшие компании также показали двузначный рост благодаря повышению интереса к цифровым сервисам среди отельеров.

Если же говорить о состоянии рынка в 2025 году, динамика роста замедляется: предположительно, увеличение составит 22% за год и в абсолютных значениях приблизится к объему 9,9 млрд рублей. Это показал опрос участников рынка по итогам первого полугодия.

Консолидация и сделки M&A

Одним из ключевых трендов 2023—2024 гг. стало укрупнение рынка за счет поглощений и стратегических инвестиций. Крупные игроки стремятся расширить ассортимент предложений, приобретая перспективные проекты. Так, в апреле 2024 года группа 1С объявила (через дочерний сервис для организации командировок Smartway) о покупке компании Bnovo — второго по величине в РФ поставщика ПО для бронирования отелей. Сделка оценена рынком примерно в 1 млрд руб., и целью ее было объединить полный цикл услуг для отелей (от PMS и управления каналами Bnovo до корпоративного бронирования Smartway).

Ранее, в начале 2023 года, основатель TravelLine Александр Галочкин приобрел 75% долей компании RealtyCalendar, одного из крупнейших игроков в нише посуточной аренды квартир. Хотя TravelLine и RealtyCalendar продолжат работу как отдельные бизнесы, инвестиции Александра Галочкина нацелены на ускорение развития продукта RealtyCalendar и синергию с основным бизнесом TravelLine.

Эти примеры показывают, что крупные отечественные игроки активно консолидируют рынок, чтобы занять освободившиеся ниши и предложить отелям комплексные платформенные решения. Всего, по данным Forbes и Dsight, за 2022—2024 гг. в широком сегменте TravelTech в России состоялось не менее 6 сделок M&A и 5 раундов привлечения инвестиций — борьба за лидерство обостряется, особенно после ухода иностранных конкурентов.

В ближайшие годы ожидается усиление конкуренции между экосистемами крупных IT-корпораций (1С, Сбер, Яндекс и др.), развивающих свои вертикальные продукты для туризма и гостеприимства, и независимыми компаниями, привлекающими венчурные инвестиции.

Перспективные сегменты и технологии

На фоне трансформации рынка формируются новые точки роста — перспективные ниши, от которых можно ожидать ускоренного развития в ближайшие годы:

- ● Сервисы самообслуживания гостей. Пандемия и оптимизация затрат стимулировали отели внедрять технологии бесконтактного обслуживания. Перспективен сегмент киосков самостоятельного заселения и мобильного чек-ина. Спрос на такие устройства растет по мере удорожания труда, роста цифровизации государства в области миграционного учета (специфика РФ) и ожиданий гостей по скорости обслуживания. Также появляются мобильные приложения для гостей, через которые можно удаленно заселиться, открыть номер (цифровой ключ на смартфоне) и заказать услуги. Пока уровень развития таких систем в РФ невысок, но есть потенциал быстрого роста. Например, крупнейшие гостиничные сети в мире активно внедряют мобильный check-in/мобильные ключи.

- ● Персонализация и цифровой гостевой опыт. Отели стремятся повышать лояльность гостей за счет персонализированного сервиса. Один из трендов — чат-боты с AI для общения с гостями и консьерж-услуг. В России появились стартапы, разрабатывающие AI-ассистентов для гостиниц (например, Aiso, «НЭЙРУ Отели» и др.), которые способны отвечать на запросы гостей 24/7, рекомендуя услуги и локальные достопримечательности. Пока выручка этих проектов небольшая, но развитие генеративного ИИ делает их вполне перспективными. Кроме того, набирают популярность системы управления репутацией (сбор и анализ отзывов гостей, мониторинг социальных сетей) — отечественные продукты здесь только формируются, но спрос, очевидно, будет расти, поскольку отзывы напрямую влияют на заполняемость отеля. В целом технологии, повышающие удовлетворенность гостей (от удобства коммуникаций до персонализированных предложений на основе данных о госте), станут все более востребованы на рынке.

- ● Управление доходами и ценами (Revenue Management). Этот сегмент в российском гостиничном ИТ пока развит слабо, но потенциально очень важен. В условиях волатильного спроса и высокой инфляции отелям необходимо управление ценами. На западных рынках уже десятилетия используются RMS-системы (такие как IDeaS, Duetto и др.), которые автоматически анализируют спрос и устанавливают оптимальные тарифы. Например, IDeaS сегодня обслуживает свыше 30 тыс. отелей в 164 странах, что говорит об эффективности подхода. В России же специализированные RMS практически отсутствовали: многие отельеры до сих пор вручную работают с тарифами или используют примитивные модули в составе PMS. Однако ситуация начинает меняться — ряд сетевых гостиниц рассматривает локальные решения или адаптированные версии иностранных RMS. Появились и первые стартапы, единственная пока полноценная RMS — Hotellab — растет на 61% год к году. Можно прогнозировать, что сегмент управления доходами станет одним из драйверов рынка в будущем, поскольку дает прямой экономический эффект. Рост этому направлению также может придать интеграция технологий машинного обучения, которые позволяют более точно прогнозировать спрос и гибко менять цены в режиме реального времени.

- ● Аналитика данных и BI для отелей. Еще один перспективный пласт — инструменты глубокой аналитики, динамического ценообразования и конкурентной разведки. Отелям требуется анализировать огромные массивы данных: бронирования, поведение гостей, конкуренты, события в регионе и т. д. Специальные BI-системы для отельеров способны объединять данные из PMS, канал-менеджеров, отзывов и финансовых систем, предоставляя руководству комплексные отчеты и прогнозы. Перспективны также сервисы бенчмаркинга — например, агрегаторы рыночной статистики по ценам (ADR, загрузке, RevPAR) в режиме онлайн. Пока такую аналитику в РФ предоставляет одна компания — Hotel Advisors: заменив западное решение от STR, она показывает рост на 55% за год.

- ● Интегрированные экосистемы и облачные платформы. В условиях импортозамещения многие российские вендоры стремятся создавать полноценные экосистемы услуг для отелей. Перспективными выглядят облачные платформы «все-в-одном», которые закрывают максимум потребностей гостиницы на едином tech-stack. Один из трендов здесь — рост отраслевых SaaS-решений, развиваемых на крупных платформах. Эксперты отмечают, что отраслевые облачные продукты для управления отелями и бизнес-тревел уже стабильно развиваются. Это говорит о том, что в перспективе российский рынок HotelTech будет двигаться в сторону облачных экосистем, способных конкурировать по широте функционала с ушедшими международными аналогами.

Помимо перечисленного, можно упомянуть и такие технологии, как роботы-ассистенты (например, роботы-доставщики для рум-сервиса или уборки), голосовые помощники в номерах, IoT-сенсоры для энергосбережения, а также специализированные EDM-платформы для управления персоналом (расписания, обучение, контроль KPI персонала отеля). Пока их внедрение в России точечное, но мировые тренды указывают на перспективность и этих решений. В частности, автоматизация рутины и снижение издержек — приоритет для многих гостиниц, а значит, технологии роботизации и умного управления ресурсами (свет, климат, безопасность) со временем найдут свое применение и на нашем рынке.

Сравнение с рынками США и Азии

При этом российский рынок HotelTech значительно уступает как североамериканскому, так и ведущим азиатским рынкам. Это обусловлено как объективно меньшим объемом гостиничного сектора в РФ, так и историческим отставанием в цифровизации отрасли. На данный момент совокупный доход российских провайдеров HotelTech составляет лишь около 1% мирового рынка программ для индустрии гостеприимства, который по данным Apps Run The World, достиг в 2023 году $8,2 млрд и продолжает расти.

Доля 1–1,2% от глобального объема — крайне мала с учётом размера России. В большой степени это обусловлено тем, что достаточно качественные российские решения и платформы не могут выходить на западные рынки, а государственная политика развития экспорта технологий отсутствует.

Отрыв особенно заметен в сравнении с США — крупнейшим и наиболее развитым рынком гостиничных технологий. Объем американского рынка исчисляется миллиардами долларов, а множество отдельных компаний там крупнее всего российского сектора.

Общий технологический разрыв проявляется и в том, что масштаб гостиничного бизнеса в РФ кратно меньше. Мы нашли занятную статью с данными от CoStar, который сообщает, что в 2024 году объем проданных номеро-ночей в России составлял лишь ~3% от уровня США. Средний тариф (ADR) в российских отелях также ниже чем в США на 32%.

Объем рынка КСР в России в 2024 году составил чуть более 1 трлн рублей. По данным компании Hotel Advisors, по итогам 2024-го года на гостиничном рынке фиксируется замедление роста. Так, темпы увеличения ADR остались прежними, но загрузка показала лишь небольшой прирост (+3,83%), спрос вырос всего на 13,3% (меньше, чем в предыдущем году), в результате динамика RevPAR снизилась — с +35% в 2023 году до +25,6% в 2024-м.

Это сигнал, что рынок перешёл из периода стремительного роста, в которой он находился еще в 2023 году, в стадию развития — темпы роста показателей начинают замедляться, отметил Сергей Данильченко, сооснователь и руководитель Hotel Advisors.

Немаловажно и то, что в США высокая концентрация гостиничных сетей, которые инвестируют крупные средства в передовые технологии (мобильный ключ, data analytics, CRM и т. д.), тогда как российский рынок представлен в основном независимыми отелями малого и среднего размера с более скромными возможностями для вложений в IT.

Азиатский рынок HotelTech весьма неоднороден, но в ключевых странах опережает российский. В Китае, например, бурный рост внутреннего туризма и господдержка IT-сектора привели к появлению гигантов вроде Shiji Group, которая не только доминирует на местном рынке, но и ведет глобальную экспансию. Объем выручки Shiji (~¥2,95 млрд за 2024 г.) соизмерим с масштабом всего мирового рынка систем управления отелями. В Индии, Юго-Восточной Азии также есть крупные игроки (например, индийская OYO, хотя это скорее OTA/PMS гибрид, или множество облачных PMS в ЮВА), и в целом регион отличается большим количеством отелей и быстрым внедрением мобильных технологий.

Тем не менее, сравнение с Азией выявляет и сходства: как и в России, многие азиатские рынки (за исключением Китая и развитых стран) до недавнего времени отставали в автоматизации гостиниц и лишь сейчас догоняют, внедряя облачные решения. Разница в том, что масштабы там несоизмеримо больше — например, внутренний турпоток в Китае или Индии на порядки превосходит российский, благодаря чему их hoteltech-компании могут расти гораздо быстрее. Кроме того, ряд азиатских государств (Китай, Индия) также проводили политику локализации ПО, в результате чего сформировались собственные сильные вендоры. В итоге российский HotelTech-рынок значительно уступает азиатским лидерам по размеру, но по развитию технологий находится примерно на уровне рынков развивающихся стран Азии, где только складываются местные аналоги западных продуктов.

Причины разницы — в масштабе. Существует несколько фундаментальных факторов, объясняющих, почему российский рынок гостиничных технологий меньше и медленнее развивался, чем в США и передовых странах Азии:

- ● Во-первых, размер туристического рынка. В России относительно невысокий совокупный платежеспособный спрос на гостиничные услуги и практически отсутствует въездной туризм из-за международной изоляции страны и плохой репутации. Доходность гостиничного сектора в РФ ниже, и отелям сложнее выделять бюджеты на IT. США — традиционно крупнейшее деловое и туристическое направление, там порядка ~5,5 млн гостиничных номеров против ~1,2 млн в России. Но что еще более важно, это средний размер отеля: в РФ он составляет 35 номеров, а в США — 90 номеров. Критическое значение имеет качество отелей и их размер, нежели количество номерного фонда. Что касается Азии, там рост среднего класса и внутреннего туризма (особенно в Китае, Индии, Юго-Восточной Азии) создал огромный пласт объектов размещения, соревнующихся за гостей с помощью технологий.

- ● Во-вторых, роль гостиничных сетей и стандартизация. В США и глобально крупные сети (Marriott, Hilton, IHG и др.) давно стандартизировали IT-инфраструктуру: каждая сеть внедряет центральные системы бронирования, унифицированные PMS/CRM и прочее, часто партнерясь с крупнейшими вендорами и выкупая либо SaaS, либо White-Label решения. Это обеспечивало огромный рынок для hoteltech-компаний и стимулировало конкуренцию между ними. В России доля международных сетей исторически была невысока (до 2022 г. в крупных городах присутствовали зарубежные бренды, но в целом около 80% рынка — независимые гостиницы). Малые независимые отели часто экономили на IT, используя упрощенные решения (иногда даже бесплатные или самописные программы). Лишь в последние годы началась тенденция к объединению отелей в локальные цепочки и повышению стандартов, что подстегивает спрос на профессиональные системы.

- ● В-третьих, инвестиции и инновации. На Западе и в Азии рынок гостиничных технологий привлекает существенные инвестиции: венчурные фонды активно финансируют стартапы в сфере TravelTech/HotelTech, крупные IT-гиганты делали стратегические покупки. Новые технологии (мобильные приложения, AI, IoT) быстро проходят пилотирование и внедрение. В России доступ к капиталу ограничен, с повышением ставки ЦБ он вообще умер, венчурный рынок отсутствует как класс и отрасль долгое время развивалась и продолжает развиваться за счет собственных средств энтузиастов. Только на короткий промежуток времени, в 2022 и 2023 гг., ситуация начала меняться — появились первые раунды инвестиций в travel/hospitality startups, но быстро завершились. Разрыв в объеме инвестиций ощутим: западные компании тратят десятки миллионов долларов на R&D в этой сфере, тогда как российские — на порядки меньше.

Таким образом, хотя российский HotelTech-рынок пока существенно меньше, чем в США и ведущих странах Азии, но демонстрирует неплохую динамику роста даже в отсутствии доступа к инвестиционным средствам. Продолжающаяся миграция на отечественные сервисы и развитие отраслевых продуктов (для отелей, ресторанов, бизнес-тревела) подтверждают стабильность и перспективность российского рынка облачных технологий. А значит у российских игроков появилась возможность наверстать упущенное — благодаря концентрации на локальных потребностях, поддержке государства и росту внутреннего туризма. Конечно, догнать мировых лидеров в краткосрочной перспективе вряд ли удастся, но заложенные тренды (консолидация, инновации в AI и аналитике, экосистемный подход) могут вывести российский HotelTech на качественно новый уровень в ближайшие 5–10 лет.

Выводы

Российский рынок технологий для гостиничного бизнеса в 2023—2024 гг. переживает стадию бурного роста и структурных изменений. Он по-прежнему относительно невелик в денежном выражении (менее $100 млн годового оборота), но темпы роста (~25% в год) и усиление конкуренции свидетельствуют о его большом потенциале. Рынок сильно концентрирован: доминирует TravelLine с долей более 60% по выручке, основные конкуренты значительно отстают. Однако формируется пул новых игроков и решений, закрывающих ранее незанятые ниши (киоски self check-in, AI-чатботы, аналитика). Сегменты PMS и онлайн-бронирования остаются ядром рынка, обеспечивая базовые потребности цифровизации отелей. При этом все более значимыми становятся решения, повышающие эффективность и доходность: лояльность гостей, управление ценами, big data.

Тренды 2023–2024 отчетливо показывают курс на импортозамещение и технологическую независимость. Уход западных платформ создал вакуум, который быстро заполняется российскими компаниями. Государственная политика и интерес крупных IT-корпораций стимулируют разработки отечественных SaaS-продуктов для туротрасли. Консолидация (сделки Bnovo и RealtyCalendar) привела к укрупнению ключевых игроков и расширению их продуктовой линейки — это усиливает конкуренцию и заставляет всех участников ускорять инновационный цикл.

В то же время, в сравнении с мировым рынком очевидно, что России предстоит длительный путь для выхода на сопоставимый уровень. Сейчас объемы и внедрение технологий у нас несопоставимо ниже, и рынок существенно отстает по бюджетам на IT. Но важно отметить, что темпы роста в России теперь выше среднерыночных. Глобальный гостиничный софт растет на 5% в год, тогда как в РФ — на 20–30%. Если тенденция сохранится, доля России в мировом рынке будет постепенно увеличиваться.

Победителями на рынке станут компании, которые сумеют предложить отелям комплексные экосистемы (от онлайн-продаж до управления операционной деятельностью) и внедрят передовые технологии (AI, IoT, аналитика) быстрее других. В ближайшие 2–3 года ожидается появление новых продуктов на стыке гостиничного и финтех-сектора (встроенные платежные решения, dynamic pricing с учетом платежеспособности клиента и т. п.), а также усиление позиций крупных IT-игроков, приходящих в отрасль.

Подводя итог, можно сказать, что российский рынок HotelTech вышел из стадии застоя и вступил в фазу экспоненциального развития. Несмотря на отставание от США и Азии по абсолютным значениям, в России сформировалось крепкое ядро местных компаний, способных закрыть потребности гостиниц в ПО и сервисах. Их рост поддерживается как рыночными факторами (импортозамещение, увеличение внутреннего спроса, конкуренция), так и общими трендами (цифровизация, облачные технологии). При сохранении нынешней динамики и разумной поддержке со стороны государства и инвесторов к 2025—2030 гг. можно ожидать многократного увеличения емкости рынка и появления российских HotelTech-решений, конкурентоспособных на международной арене. В этом смысле текущий период — решающий этап, когда закладывается фундамент будущей технологической инфраструктуры гостиничной индустрии России.